[결실맺는 DS운용 비상장투자]한국식 벤처투자, 사모펀드 매니지먼트로 승화②폐쇄형·5년만기 초강수, 뚝심 발휘…중간 배분 등 대응책, 고객 우려 차단

양정우 기자공개 2021-09-08 13:13:35

[편집자주]

DS자산운용은 국내 최초로 비상장투자가 타깃인 전문투자형 사모펀드(헤지펀드)를 출시했다. '디퍼런트(Different)' 시리즈는 사모운용사의 새 길을 개척했고 기관 전유물인 비상장투자를 개인투자자에게 안내했다. 이제 비상장투자는 운용업계의 핵심 파트로 자리잡았다. 어느덧 청산을 맞은 디퍼런트 펀드가 헤지펀드 시장에 그은 한 획을 조명해본다.

이 기사는 2021년 09월 06일 16:41 thebell 에 표출된 기사입니다.

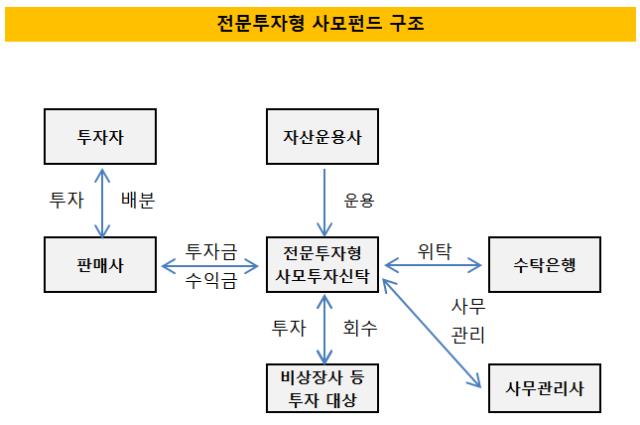

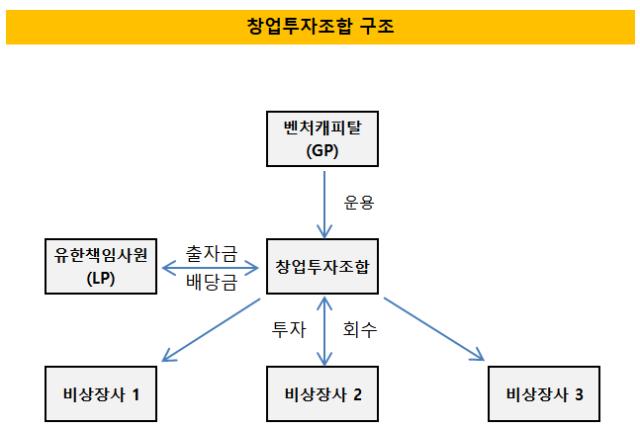

창업투자조합(벤처펀드)과 전문투자형 사모펀드(헤지펀드)는 성격이 판이하게 다르다. 이들 펀드의 투자자가 기관(출자자)과 개인(수익자)으로 상반되는데다 벤처펀드는 애당초 비상장투자에 맞게 고안됐다.여기에 헤지펀드는 단순히 투자와 회수로 끝나는 게 아니라 펀드 매니지먼트(운영)까지 소화해야 했다. DS자산운용이 업계 최초로 비상장투자 전용 사모펀드를 내놓기로 가닥을 잡았으나 실제 액션에 나서는 게 호락호락하지 않았던 이유다.

고심 끝에 맞춤형으로 제시한 솔루션이 폐쇄형과 5년 만기라는 구조였다. 2016년 펀드 론칭 당시 찾아볼 수 없는 유형이었지만 이 설계 방향을 고수하는 용단을 내렸다. 그 결과 시장성(marketability) 부족 탓에 펀드 여럿이 환매 중단에 처한 와중에도 유종의 미라는 결실을 거뒀다.

◇헤지펀드 비히클로 비상장투자 맹점 소화…폐쇄형·5년만기, 운용업계 해법 제시

DS운용이 2016년 '디에스 Different. G(245억원)', '디에스 Different. R(202억원)', '디에스 Different. P(166억원)' 등 비상장투자 펀드 시리즈를 내놓을 당시 판매사(증권사)의 반응은 냉담했다. 물론 핵심 고객을 중심으로 비상장사에 대한 니즈를 확인했기에 처음으로 시도된 펀드들이었다. 하지만 신뢰를 쌓은 증권사마저도 고개를 저었다.

그만큼 펀드제안서에 담긴 내용은 파격적이었다. 중도 이탈이 불가능한 폐쇄형 구조를 선택했을 뿐 아니라 만기가 통상적 기간(3년)을 훌쩍 넘어선 5년으로 설계됐다. 판매사 입장에서는 아무리 자산가여도 수억원 대 거금이 비상장사 투자에 5년여 간 묶이는 제안을 받아들이지 않을 것으로 내다봤다.

폐쇄형 5년 만기 구조는 디퍼런트 시리즈가 성공리에 청산된 지금도 막상 투자에 나서려면 결단이 필요한 스타일이다. DS운용 역시 이 구조가 세일즈 실패의 여지를 남기는 것을 정확히 파악했었다. 그럼에도 이 설계를 관철한 건 비상장투자의 본질을 꿰뚫고 있었기 때문이다. 무엇보다 비상장주식은 거래량이 극히 적어 시장 유동성(liquidity)이 매우 떨어진다.

아무리 알짜 비상장주식을 쥐고 있어도 시장성이 떨어지면 원하는 타이밍에 즉각 처분하는 게 불가능하다. 만일 개방형 등 당시 주류 스타일로 펀드를 설계했다면 급작스런 환매 요청에 맞춰 울며 겨자먹기 식으로 자산을 팔아치워야 한다. 크게 할인된 가격이라도 제때 매도했다면 그나마 다행이다. 처분 자체에 실패하면 환매 중단이라는 코너에 몰릴 수밖에 없다.

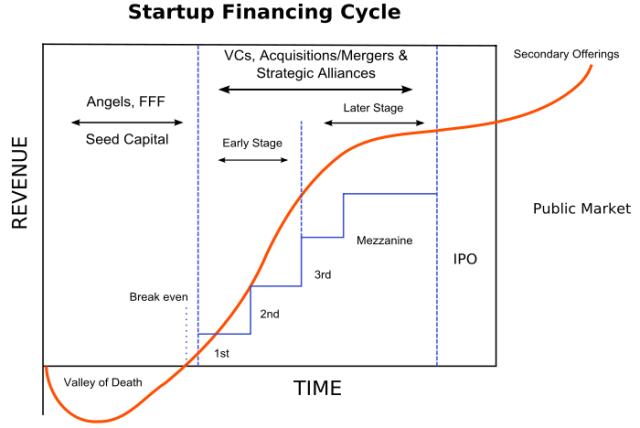

만기가 3년인 경우에도 펀드 매니지먼트가 녹록치 않다. 비상장투자의 핵심 회수 루트는 단연 기업공개(IPO)다. 하지만 IPO 시장에서는 한국거래소의 상장 심사 과정에서 탈락해 '재수', '삼수'에 나서는 기업이 수두룩하다. 투자처의 폭발적 성장 여력과 무관하게 절차적 미비점이 부각될 때도 있다.

이런 실정을 감안하면 3년 만기에 맞춰 펀드 운용의 긍정적 효과를 꾀하는 게 쉽지 않다. 운용의 묘보다도 회수(IPO 성사) 시점과 펀드 만기의 미스 매치만 피하고자 전전긍긍할 뿐이다. 언제라도 충분한 물량을 장내 매도할 수 있는 주식형 펀드와 뚜렷하게 구분되는 지점이다. 비상장투자에 최적화시킨 벤처펀드의 경우 통상 만기가 7년 안팎에 달하고 있다.

이 때문에 DS운용은 최소한 폐쇄형과 5년 만기를 확보해야 투자 결실을 제대로 맛볼 것으로 여겼다. 이 설계를 짜내고 밀어붙일 수 있던 건 창립 멤버가 모두 비상장투자 전문가였기 때문이다. 장덕수 회장, 위윤덕 대표, 이윤주 전무 등 모두 투자와 관리 측면에서 한국식 벤처투자가 텃밭이었던 인사들이다. 펀드매니저로서 비상장사를 봤다기보다 그 투자 본질을 헤지펀드 비히클(vihicle)에 이식하는 데 주력했다.

◇비상장투자 잭팟시 대규모 중간 배분…보수적 자산평가, 고객 신뢰 최우선시

폐쇄형 5년 만기 구조를 고수하면서도 고객의 고충을 숙고해 대응책을 마련해야 했다. 1호 펀드의 완판은 물론 하우스의 대표 펀드로 내세우려면 각종 우려를 차단하면서 디퍼런트 시리즈를 진화시킬 필요가 있었다.

그래서 고안해 낸 해결책이 바로 중간 배분이다. 펀드의 만기를 중장기로 설정하는 대신 비상장투자 잭팟이 터질 때마다 수익금을 확실하게 되돌려주기로 했다. 비상장투자의 단계(시리즈 A~C, 프리IPO)에 맞춰 운용의 묘를 살린 결과 때마다 중간 배분이 이뤄졌다. 만기를 채우기 훨씬 전에 투자금의 절반 이상을 고객의 품에 안겨줬다.

폐쇄형 펀드에 대한 불만이 나오지 않은 건 물론 오히려 신뢰 관계가 한층 더 견고해졌다. 이 덕분에 첫 번째 디퍼런트 시리즈가 청산되기도 전에 기존 고객을 중심으로 두 번째 시리즈를 성공리에 결성하기도 했다.

성과보수도 독특한 방식으로 재정립했다. 통상적으로 20%인 성과보수율은 유지했지만 미리 정산 받는 게 아니라 가계산만 하기로 했다. 운용업계에서는 보통 펀드의 중간 결산 시점에 성과보수까지 수취한다. 하지만 DS운용은 펀드상 회계 처리는 하되 마지막 청산에 현금을 지급 받기로 했다. 운용사 입장에서 불리할 수밖에 없는 여건이지만 신뢰를 얻고자 결단을 내렸다.

펀드 평가 방식도 최대한 보수적 스탠스를 유지하기로 했다. 예를 들어 비상장주식 A를 100주 보유한 펀드의 경우 20주를 팔았을 때 나머지 80주에 대한 재평가가 가능하다. 당초 투자단가보다 높게 매도한 20주의 가격에 맞춰 80주의 평가가격을 올릴 수 있다. 비상장주식에 투자하는 운용사 가운데 몇몇 하우스가 즐겨 쓰는 방식이다.

하지만 DS운용은 비상장투자에 대한 과대 평가를 일찌감치 경계했다. 본래 잭팟이 터질 수 있는 투자인데 평가 방식마저 거품이 끼면 불황 때 더 큰 대가를 치를 것으로 내다봤다. 이 때문에 일부 매각 주식의 가격 변화와 무관하게 당초 투자단가로 펀드 자산을 평가하고 있다.

업계 관계자는 "펀드에 담긴 비상장주식을 공격적 방식으로 평가하면 일단 관리보수가 늘어난다"며 "운용 펀드의 수익률을 제시하는 세일즈 과정에서도 유리할 수밖에 없다"고 말했다. 이어 "하지만 디퍼런트 펀드를 주축을 키우려는 DS운용에서는 중장기 관점에서 정도를 걷기로 한 것"이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 디딤이앤에프, 신규 브랜드 2종 론칭 '매출 확장'

- 대동모빌리티, S-팩토리 자가용 태양광 발전소 준공

- '벼랑 끝 격돌' 대유위니아 vs 홍원식, 전부 걸었다

- [ICTK road to IPO]경쟁자 없는 '차세대 보안칩', 2000억 후반 밸류 '정조준'

- CG인바이츠, 화일약품 지원 축소 11년 동행 '선긋기'

- [K-바이오 클러스터 기행|대전]대전 바이오 구심점, 20년 역사 바이오헬스케어협회

- 코인원, 이용규 CPO 영입…신규 서비스 출시 속도

- [코스닥 코스메틱 리뉴얼]마스크팩 잘나가던 지피클럽, 색조화장 '코디 인수'

- [K-배터리 밸류업 리포트]'오너 경영체제' 원준, 승계작업 '언제쯤'

- [thebell note]제약바이오는 다이어트 중

양정우 기자의 다른 기사 보기

-

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- "글로벌 기술력 어필"…모델솔루션 'CMF 오픈하우스'

- [IB 풍향계]바이오 IPO 보릿고개…업프론트 1400억도 'BBB'

- [IPO 모니터]약국 플랫폼 바로팜, 대표 주관사 '미래에셋' 선정

- [IB 풍향계]삼성증권, 커버리지 인력 '속속' 이탈

- 영구채 찍는 롯데카드, 빠른 성장에 자산건전성 저하

- 롯데카드, 최대 1800억 '신종자본증권' 발행한다

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?